一、总判断:宏不雅杠杆率再度攀升j9九游会官方

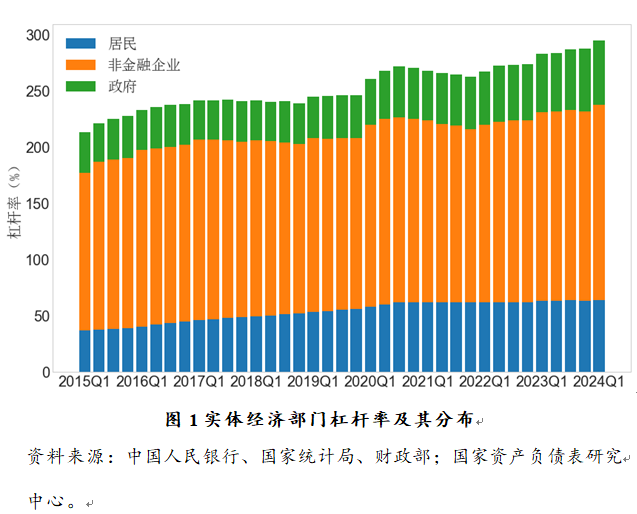

2024年一季度宏不雅杠杆率上涨6.8个百分点,从2023年末的288.0%上涨至294.8%。瞻望全年宏不雅杠杆率的增幅有望小于2023年,共上涨10个百分点傍边。

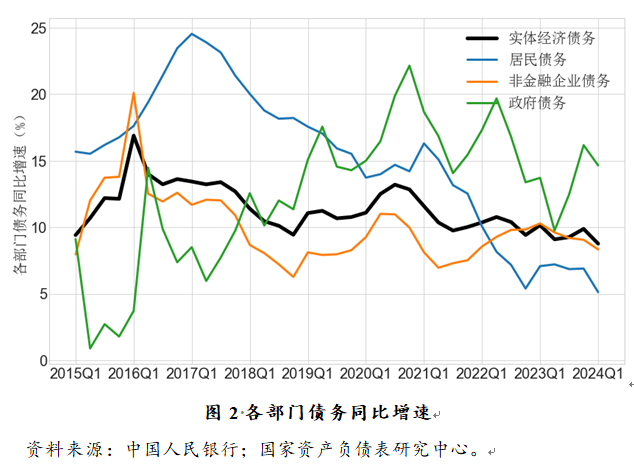

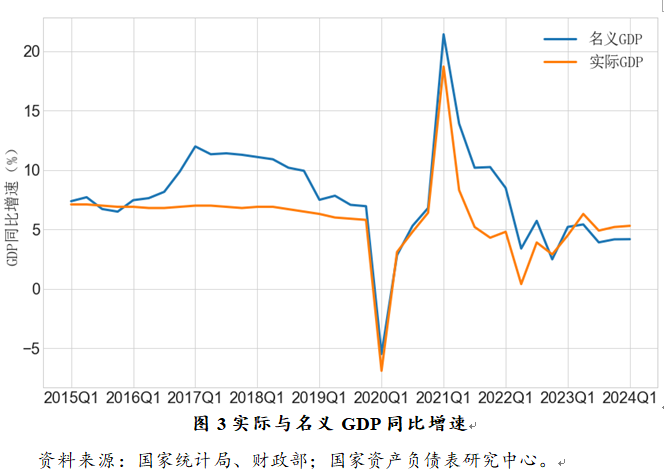

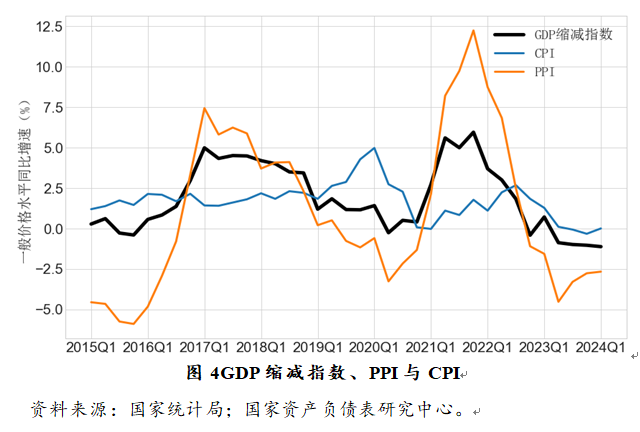

2024年一季度实体经济债务增速有所下行,同比增长了8.8%。按季度增速来看,也曾处于2001年以来的最低水平。尽管总体债务增速陆续下降,但宏不雅杠杆率在一季度仍然上涨了6.8个百分点。杠杆率上涨的最主要原因仍然是口头GDP增速的超预期下滑。固然单季本体GDP同比上涨了5.3%,但单季口头GDP只上涨了4.2%,口头GDP单季同比增速也曾聚拢4个季度低于本体GDP,GDP缩减指数小于0。如果口头GDP增速永恒徬徨在4%~5%傍边的水平,实体经济债务增速也需要下降到5%傍边的水平才能免强看护宏不雅杠杆率的基本厚实。但明显,债务增速很难在短期内陆续下降。主如若因为无论是货币政策如故财政政策,皆但愿加大逆周期调控的力度,提高各部门的债务增速,促进经济厚实增长。

咱们用口头GDP增速与本体GDP增速之差示意GDP缩减指数,也等于通货彭胀率。一季度的GDP缩减指数为-1.1%,近6个季度中已有5个季度为负,险些是历史上持续时辰最长的负通胀时间。一季度CPI的平均增速为0.0%,较2023年四季度有所复原。但从趋势上来看,3月份的CPI和核心CPI环比增速皆为负。一季度PPI的平均增速为-2.7%,与2023年四季度基本持平。但前三个月的PPI环比增速皆为负值。

2023年我国宏不雅杠杆率共上涨了13.8个百分点(比拟咱们估算的初值上调了0.3个百分点),其中一季度的增幅最大,上涨了8.8个百分点。2024年一季度宏不雅杠杆率的上涨幅度小于2023年一季度,部分原因是旧年一季度的高基数,更迫切的是住户和企业部门加杠杆意愿进一步下降,债务增速下降,杠杆率走势相对更为厚实。在这种趋势下,咱们瞻望全年宏不雅杠杆率的增幅有望小于2023年,共上涨10个百分点傍边。

二、分部门杠杆率分析

(一)住户杠杆率小幅上涨

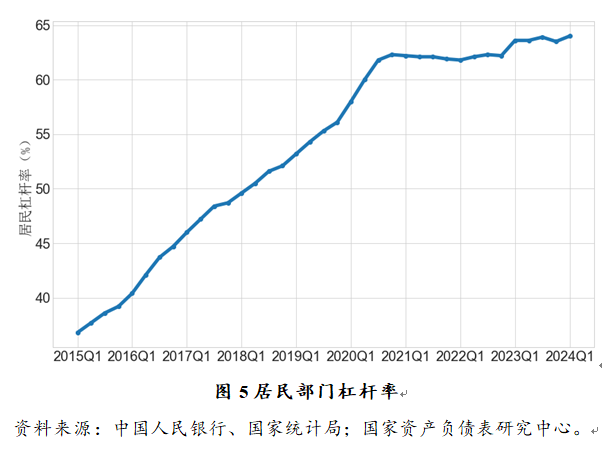

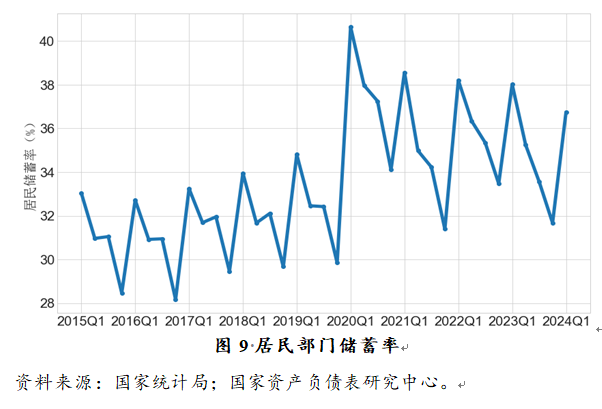

2024年一季度住户部门杠杆率上涨了0.5个百分点,从2023年末的63.5%上涨至64.0%。在房地产市集的预期不彊、住房走动有限、房贷增速大幅下滑的环境下,住户债务增速也曾处于较低水平。一季度住户杠杆率的上涨主要来自季节性因素,瞻望全年住户杠杆率基本厚实,“低贷款增速+高入款增速”将是夙昔一段时间住户金钱欠债表的主要特征。

1.住户贷款增速陆续回落,房贷持续负增长。

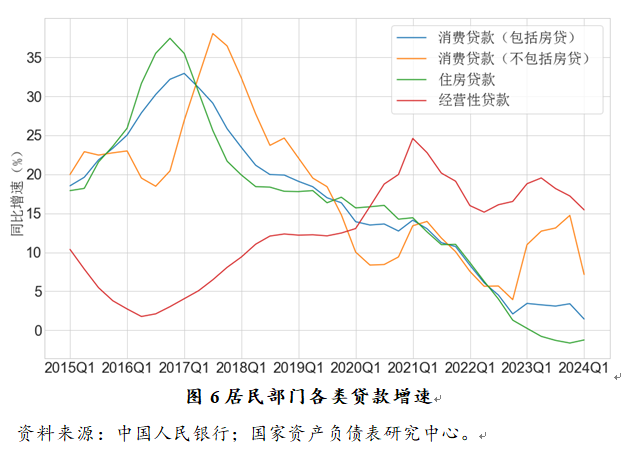

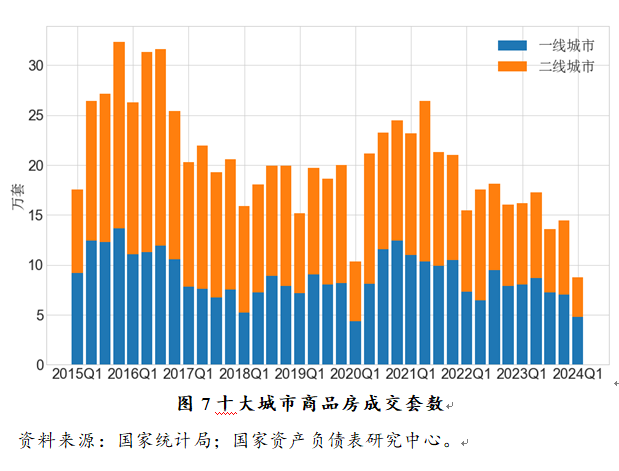

2024年一季度,住户总贷款增速为5.1%,其中消耗性贷款(包括房贷和正常消耗贷)增速进一步下滑至1.4%。咱们估算其中房贷增速为-1.2%,其他消耗贷增速为7.2%,低于2023年全年的增速水平。住户计议性贷款同比增长了15.4%,增速也有所下滑。住户房贷自2023年一季度起也曾持续5个季度负增长,房贷在住户总贷款中占比已下降到47%,而计议性贷款占比则擢升至28.8%。从月度走势来看,1月份住户贷款需求略有擢升,但在2~3月再次回落,其中商品房销售低迷是主要的株连因素。

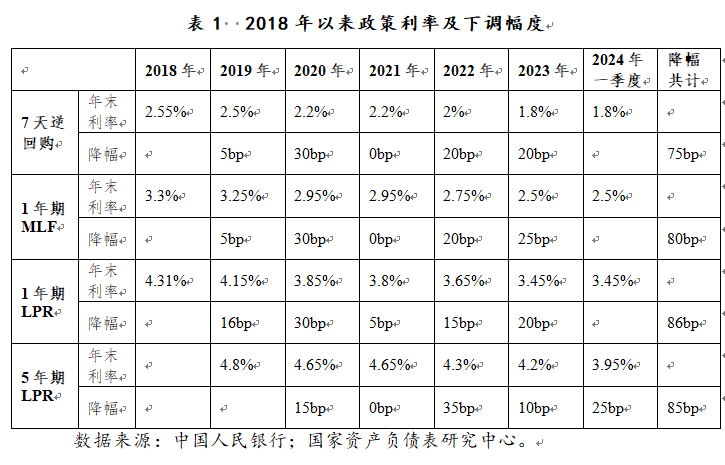

2024年2月,央即将5年期LPR下调了25个基点,从4.2%下降至3.95%。2023年四季度的按揭贷款加职权率已下降至3.97%。进一措施降永恒的LPR将使得新披发的按揭贷款利率陆续下降,反馈了政策制定者旨在提振房地产销售、改善住户预期和购房意愿,同期也向市集开释了厚实预期和楼市的积极信号。但扫数一季度房地产走动仍较为低迷。

2.住户消耗增速上涨,储蓄率下降。

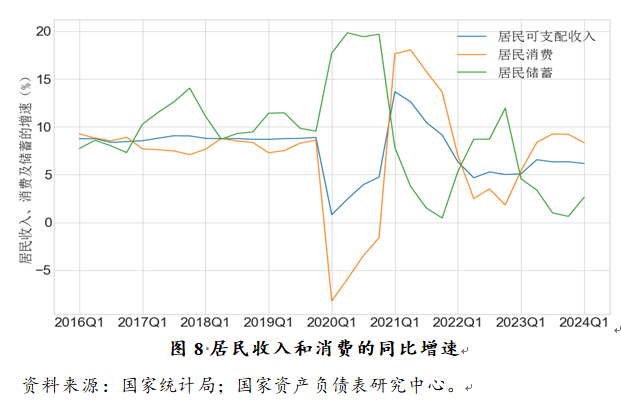

2024年一季度的寰宇住户东说念主均可主宰收入达到11539元,比拟2023年同期增长了6.2%,东说念主均收入增速高于口头GDP增速。住户可主宰收入的上涨,也不错从消耗支拨的增长上取得部分考据。一季度住户东说念主均消耗达到7299元,比拟2023年同期增长了8.3%。相应地,寰宇一季度的社会消耗品零卖总和同比增长了4.7%。住户的储蓄率有所下降。住户部门主动扩大消耗,宏不雅需求侧束缚的措施在消耗边界起到了一定后果。

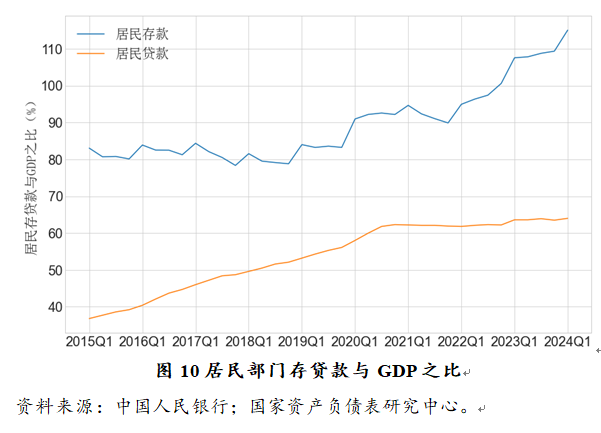

3.住户入款限度持续上涨。

2024年一季度末住户部门的入款限度达到146.4万亿元,比拟2023年年末陆续增长了8.6万亿元。2024年一季度仍然延续着住户入款大幅上涨的态势,但由于基数变大,入款同比增速也曾下降到11.7%。住户入款上涨的原因是“银行购入政府债券的加多和影子银行信用创造的消弱”,且这一趋势将成为常态。由于入款增速远远卓绝口头GDP的增速,一季度末住户入款与GDP之比也曾达到了115.1%的水平,住户安全金钱占比擢升,住户部门金钱欠债表所显现的风险是有限的。

(二)非金融企业杠杆率持续上涨

2024年一季度,非金融企业杠杆率从2023年末的168.4%升至174.1%,上涨了5.7个百分点。尽管一季度的上涨幅度小于旧年,但非金融企业杠杆率也曾聚拢两年持续攀升,比拟于2021年末154.1%的局部低位,最近9个季度共上涨了20个百分点。最主要的原因是经济增速下滑,导致企业债务增速最初于经济增速。另一个迫切原因是货币政策相对宽松,尤其是银行部门尽一切接力荧惑企业进行贷款。某些企业的贷款融资本钱也曾低于入款利息,由此产生一些资金空转阵势,导致企业的杠杆率虚增,其反馈的并非企业果真的债务职守。

1.政策环境宽松,企业贷款利率下降。

2024年一季度中期假贷便利(MLF)和1年期贷款市集报价利率(LPR)保持不变,折柳为2.5%和3.45%;而5年期LPR则裁汰了25个基点,至3.95%,创下LPR改换以来的最大降幅。这种短期政策利率的厚实反馈了央行在玄虚探究汇率压力和银行息差压力后的政策定力。同期从2月5日起将金融机构入款准备金率下调0.5个百分点,为市集注入约1万亿元的永恒流动性。

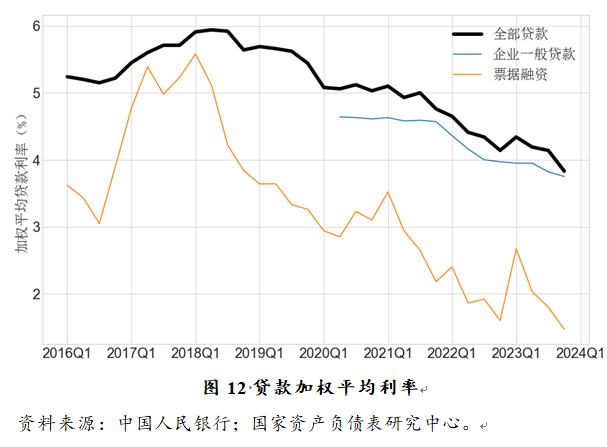

在流动性相对宽松且政策利率下降的条目下,银行间资金利率的核心水平较上一季度有所裁汰。2023年四季度东说念主民币贷款加职权率也从4.14%降至3.83%,企业贷款利率降至3.75%。2024年一季度LPR的调治将进一步使得企业中永恒贷款利率下降。

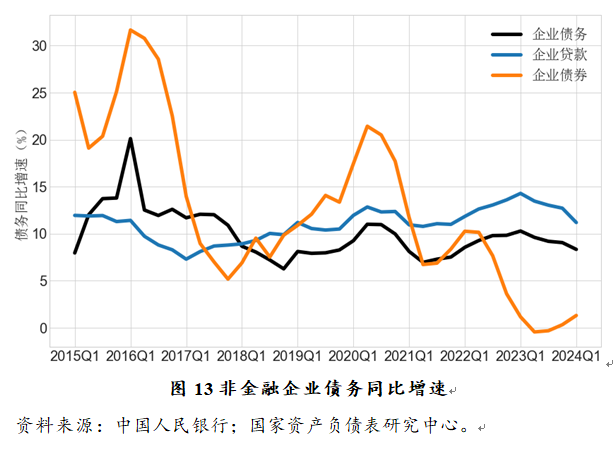

在较为宽松的流动性和陆续下调的企业贷款利率环境下,企业部门贷款增速和债务增速仍有所下滑。2024年一季度,企业部门的贷款增速为11.2%,债务增速为8.3%。在现时,企业贷款存在某种进度的“失真”。大批结构性货币政策的引入和贸易银行刊行企业贷款的引发措施会指令企业部门承担一些不必要的贷款。这些贷款并毋庸于投资计议,也毋庸于借新还旧,而仅仅为了相助银行部门完成贷款野心。

尽管并不十足可比,但咱们不错从企业债券的增速上部分推断出企业部门的果真债务融资意愿。2023年全年,企业债券限度同比仅增长了0.3%,2024年一季度在2023年低基数的基础上仅增长了1.3%。企业债券增速下降的一部分原因是之前几年出现较多毁约事件,导致低评级债券的刊行贫窭。但另一个迫切原因亦然企业自身阑珊债务融资的意愿,加杠杆并不积极。可见,企业的贷款增长和企业部门杠杆率皆有部分虚高的要素。如果企业贷款的增速与企业债券增速一致,或者说企业贷款增速低于4%,则企业部门的杠杆率并莫得擢升。

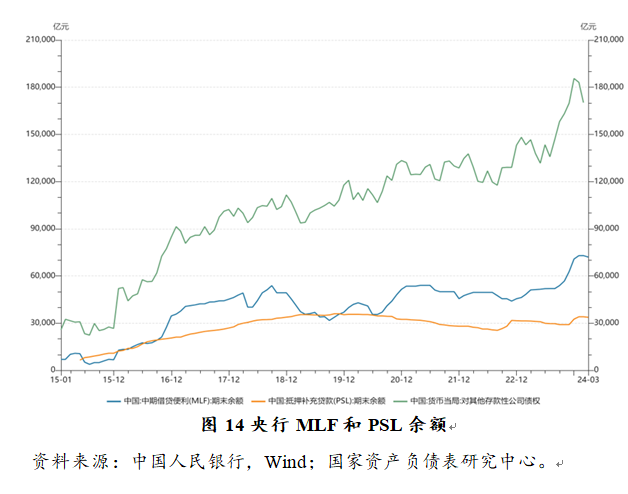

2023年四季度央行时隔两年重启了典质补充贷款(PSL)操作,2023年四季度和2024年一季度共新增了5000亿元的PSL,主要用于防汛抗灾技俩及保险性住房、“平急两用”基础设施建设、城中村更正投资等三大工程建设。同期央行还配置了5000亿元的科技立异与技艺更正再贷款,重心复古紧要计谋、关节边界和薄弱才略,以鞭策新质坐褥力的发展。此外,央行还裁汰了复古小微企业和“三农”企业的再贷款利率25个基点。货币政策会议还提到将增强对大限度开导更新和消耗品以旧换新的金融复古。这些举措皆是结构性货币政策的体现,意图在于提高货币政策的精确有用性,裁汰这些企业的融资本钱,缓解计议压力,这亦然中国货币政策较为特有的特征体现。

2.企业活化资金需求陆续消弱。

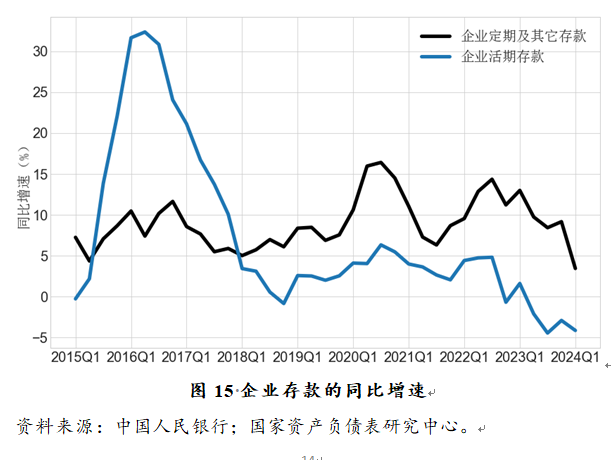

从入款角度看,2024年一季度企业入款仅增长了0.9%,其中如期过甚他入款同比增长了3.4%,企业活期入款同比下降了4.1%。企业入款下降反馈了其夙昔投资意愿不及,尤其是活期入款同比增速为负,愈加反馈了其短期内并莫得太强的支拨需求。

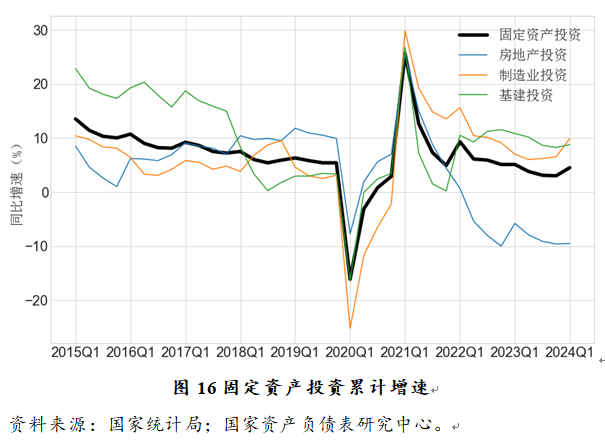

3.企业投资有所复原,但持续性仍有待不雅察。

2024年一季度企业固定金钱投资同比上涨了4.5%,其中基建投资上涨8.8%,制造业投资上涨9.9%,房地产投资同比增速为-9.5%。投资增速比拟旧年全年有一定起色。房地产投资也曾聚拢两年负增长,累计下落幅度卓绝了15%。带动投资的主要因素所以高新技艺产业、先进制造业等边界的较快速率增长,基建紧要技俩开工肃穆进行。民间投资的同比增速为0.5%,能源仍然有限。

总的来说,企业部门仍然延续投资支拨不及和杠杆率上涨并存的形态。投资支拨不及的原因仍在于对预期的开导较为寂静,企业投资决策越来越严慎。而杠杆率上涨的原因,一方面是经济增速下滑,另外也受一部分资金空转的影响,银行对企业的部分贷款并不成反馈果真融资需求,导致企业杠杆率的虚增。

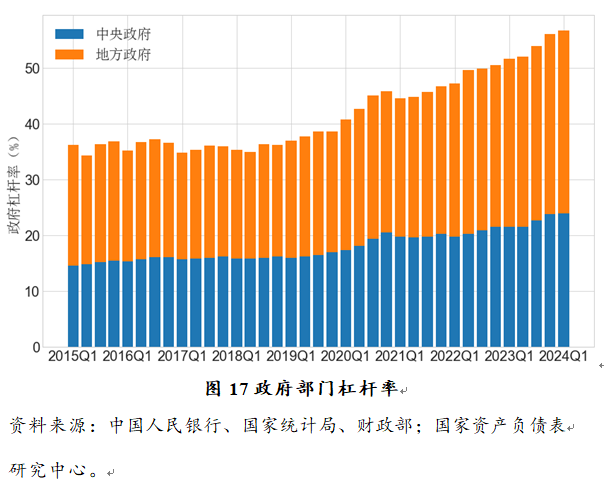

(三)政府部门杠杆率陆续上涨

2024年一季度,政府部门杠杆率从2023年末的56.1%上涨至56.7%,加多了0.6个百分点。其中,中央政府杠杆率从2023年末的23.8%上涨至23.9%,基本保持厚实;场所政府杠杆率从2023年末的32.3%升至32.8%,加多了0.5个百分点。2024年财政赤字率仍安排为3%,赤字限度为4.06万亿元,比拟旧年齿首预算加多了1800亿元。除预算内赤字外,场所政府专项债券新增3.9万亿元,比旧年预算加多1000亿元;同期拟刊行1万亿元超永恒出奇国债。

1.中央政府的加力空间与上一年基本持平。

凭证2023年齿首的财政预算及10月份新增1万亿元国债的预算调治有野心,全年野心新增中央政府债务4.16万亿元,本体国债的新增限度也为4.16万亿元。而凭证2024年的财政预算,全年新增一般国债3.34万亿元,超永恒出奇国债1万亿元,测度4.34万亿元。总的来看,新增中央政府债务限度比旧年加多了1800亿元。但由于其中有1万亿元是不计入赤字的超永恒出奇国债,2024年中央财政赤字限度低于2023年。从中央政府来看,如果年中不再调治预算,则本年积极财政政策力度与旧年基本一致。

2023年四个季度国债的新增限度折柳为2913亿元、4221亿元、1.69万亿元、1.76万亿元。上半年,尤其是一季度新增限度有限,新增中央政府债务主要体现不才半年。2024年一季度中央政府债务上涨了4525亿元,略高于旧年一季度的水平。中央政府杠杆率上涨了0.1个百分点。咱们瞻望从二季度运转将启动万亿国债的刊行,新增中央政府债务限度可能会达到1万亿元,政府杠杆率将会有较大幅度的上涨。

2.场所政府一般债全年增幅将小于2023年。

凭证2023年齿首的财政预算,全年野心新增场所政府一般债7200亿元,本体新增了1.48万亿元。本体新增限度远卓绝预算中的新增名额,也使得场所一般债名额与本体余额之间的缺口从2022年末的1.44万亿元下降到6800亿元。凭证2024年的财政预算,全年野心新增场所政府一般债务仍然是7200亿元。由于现时名额与余额之间的缺口只剩下6800亿元,2024年全年本体新增场所政府一般债的限度将笃定会小于2023年。

2023年四个季度场所政府一般债务的本体新增限度折柳为3715亿元、997亿元、1123亿元和8957亿元,第四季度的新增限度最大,主要用在了“额外再融资债券”化解场所政府隐性债务的管事上。2023年全年的额外再融资债券刊行限度卓绝1万亿元,而现时名额与余额之间的空间越来越小,但场所政府隐性债务问题依然存在,仍有待一定的政策安排给予科罚。

3.场所政府专项债刊行再次受限,专项债固有矛盾难以均衡。

凭证2023年齿首的财政预算,全年野心新增场所政府专项债3.8万亿元,本体新增了4.2万亿元。本体新增限度也大幅高于预算中的新增名额,使得场所专项债名额与本体余额之间的缺口从2022年末的1.15万亿元下降到7500亿元。凭证2024年的财政预算,全年野心新增场所政府专项债务3.9亿元,比2023年预算加多了1000亿元。且现时场所专项债仍然有7500亿元的名额与余额间剩余量可用,瞻望2024年场所专项债新增限度与2023年基本持平,或者略小于旧年。

2023年四个季度场所政府专项债务的本体新增限度折柳为1.38万亿元、8911亿元、9874亿元和9240亿元,全年四季度新增限度变化不大,一季度加多最多。2024年一季度新增场所专项债6196亿元,远小于2023年一季度的新增限度,也小于各省一季度野心刊行额度之和,八成与对场所专项债的债务风险加强管控关联。用场所政府专项债来进行宏不雅逆周期转机老是濒临着债务风险与宏不雅调控后果的矛盾,执行中的政策当局亦然在严格发债标准以裁汰债务风险与裁汰发债标准以托底宏不雅经济之间进行反复衡量。关于这一矛盾,亦然需要宏不雅政策的改换和立异给予科罚。

4.加多国债是当代中央银行轨制建设的前提。

中央金融管事会议提倡:“要充实货币政策器用箱,在央行公开市集操作中寂静加多国债买卖。”咱们以为,在公开市集操作中加入国债买卖这一器用,以及在央行金钱欠债表中寂静加多国债占比是“加速当代中央银行轨制建设,构建中国特质当代金融体系”的迫切一环。

起程点,国债是一个国度的主权信用,而以主权信用来创造基础货币是主要证据国度的当代中央银行轨制的基石。好意思联储金钱欠债表中国债与典质贷款复古债券(MBS)二者加总占到了总金钱的80%以上。日本央行中的国债占比永恒波动在80%傍边。欧央行现时国债在总金钱中的比例也卓绝了65%。反不雅中国,国债在央行金钱欠债表中占比不及5%。

其次,在现时阶段让中央银即将国债寂静过渡为其创造货币和进行货币政策调控的基础器用仍存在一定贫窭。最大的问题在于中国的国债存量限度是有限的。以2023年一季度末的数据为例,我国中央银行金钱欠债表的总限度为42.6万亿元,而中央政府债务总限度仅为30.5万亿元,即使加上场所政府一般债务的限度,也仅为46.7万亿元。国债总限渡过低,无法险恶中央银即将其看成主要金钱的要求。因此,咱们依然建议在夙昔很长一段时间内要箝制加多中央政府预算赤字,加多国债限度。既故意于短期内更为积极的财政政策,加大逆周期调控力度,更故意于改善中央银行金钱欠债表,构建具有中国特质的当代金融体系。

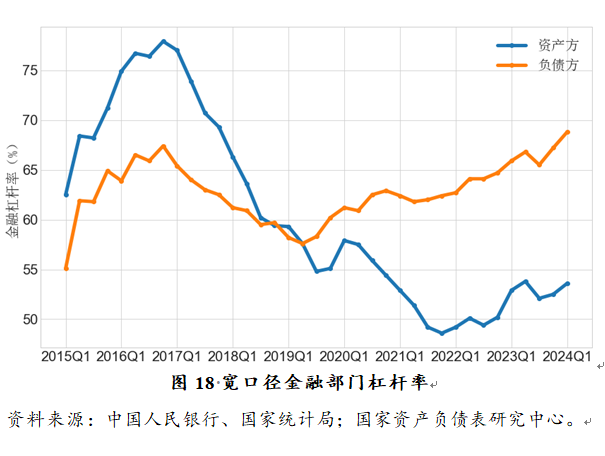

(四)金融部门杠杆率回升

2024年一季度,金钱方口径下的金融杠杆率从2023年末的52.5%升至53.6%,上涨了1.1个百分点;欠债方口径下的金融杠杆率从2023年末的67.2%升至68.8%,上涨了1.6个百分点。金融杠杆率持续擢升,但幅度有限。

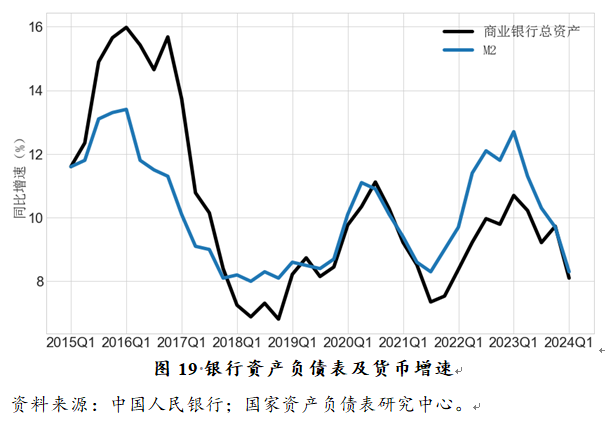

1.贸易银行金钱欠债表扩张速率下降。

2023年二季度以来,贸易银行金钱欠债表及M2的扩张速率运转下降。起程点,2023年以来三次降准,准备金率共下降了100个基点,开释了约2万亿元的流动性,从而裁汰了贸易银行金钱欠债表的扩张速率。其次,银行贷款、企业债券、表外金钱的增速皆相对较低,也导致贸易银行总金钱和M2的增速下降。尽管货币政策较为积极,但实体经济融资意愿不及,压制了金融杠杆率的上涨。

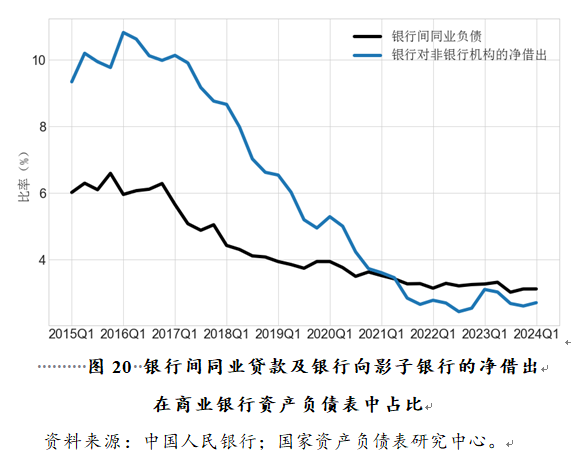

2.金融机构间债务限度占比肃穆。

银行间同行贷款及贸易银行向影子银行提供的资金限度在贸易银行金钱欠债表中的占比基本保持厚实。2016年之后金融去杠杆的经过中,这两个比例出现一个大幅度的下滑经过。到2022年后,这一比例触底并也曾聚拢两年多保持肃穆。由于经济下行等因素,金融杠杆率在短期内可能还会有一个寂静的上涨,但永恒来看将保持厚实的趋势。

三、要加大宏不雅政策的逆周期转机力度,效能擢升物价水平

2024年一季度经济复苏有所起色,但口头GDP增速与实体经济债务增速的差距仍然导致宏不雅杠杆率较快攀升。保持债务增速是谢绝金钱欠债表衰退的迫切举措,但宏不雅杠杆率上涨较快仍然值得存眷。咱们上季度宏不雅杠杆率申诉提倡“为‘口头’而战:现时问题关节在于口头经济增长”,面前看来,这个战争还要持续下去。要加大宏不雅政策的逆周期转机力度,效能擢升物价水平,进而将口头GDP增速弧线看护在本体GDP增速弧线的上方。这才是促进经济持续复苏、保持宏不雅杠杆率相对厚实的基本方略。

(一)货币政策:锚定物价标的,加大逆周期转机力度

2023年四季度的货币政策实行申诉调治了对货币政策标的的表述,要“保持社会融资限度、货币供应量同经济增长和价钱水平预期标的相匹配”。这一表述的内在逻辑是将口头经济增速判辨为本体经济增速及通胀预期标的。凭证比年来的政府管事申诉,大部分年份住户消耗价钱预期标的皆是3%傍边,而如果经济增长标的是在5%傍边的话,则信贷增速标的应是8%傍边。但如果从本体情况来看,3%傍边的通胀率是较难杀青的,这自己取决于经济增长能否回来到潜在增速上。何况8%傍边的债务增速在短期内也显得过低,莫得体现出逆周期货币政策的特征。

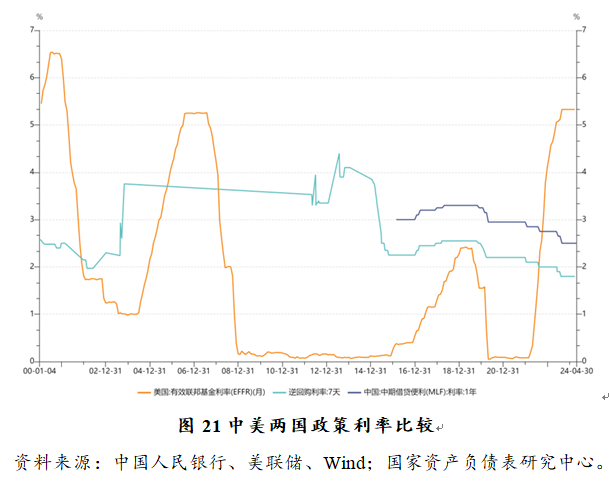

固然从执行情况看,货币政策有用性并不算强,但货币政策仍具有较大的宽松空间。咱们比较中好意思两国最主要的政策利率,中国的7天逆回购利率自2000年于今,最低利率为1.8%,最高利率为4.4%。而好意思联储的联邦基金标的利率,自2000年于今最低为0.25%,最高为6.5%。好意思国政策利率的波动性也远高于中国央行。

建议货币政策锚定物价标的(如3%的通货彭胀率),加大逆周期转机,更大幅度降息。以货币政策标的指令实体经济的准确预期,举例为达到3%的通胀标的将持续引入各类宽松的货币政策器用,擢升对M2、社融及实体经济债务增速的预期。促进预期开导是经济复苏的关节。

(二)财政政策:政策加码与改换长远两手抓

在宏不雅经济复苏较为寂静的情况下,也应加大财政政策宏不雅调控的力度。财政政策的改换和调控要两手抓,两手皆要硬。改换的重心在于进一步理顺“央地关系”,箝制减少场所政府事权,减小场所政府的资金支拨管事,由中央政府更多承担宏不雅经济调控和计谋性的产业发展任务。建议在夙昔几年保持场所政府新增债务名额,同期裁汰场所政府支拨管事。让场所政府有更多的资金科罚其隐性债务问题,并严格截止新增隐性债务,杀青经济的永恒良性发展。

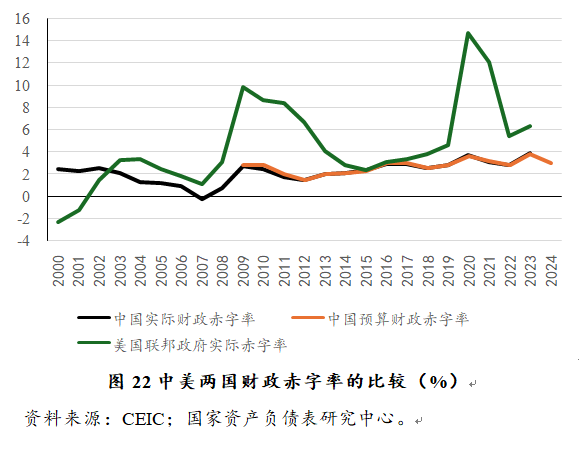

在长远财政改换的同期,短期内更要加强财政政策宏不雅调控职能,加大积极财政政策的宏不雅调控力度。以财政赤字率来不雅察财政政策在逆周期宏不雅调控中的力度。咱们发现自2000年以来,好意思国的联邦政府本体赤字率最低为2000年的-2.3%(即财政盈余率为2.3%),最高为2020年的14.7%,中间进步了17个百分点。而反不雅中国,财政赤字率最低为2007年的-0.2%,最高为2023年的3.9%,财政赤字率的波动幅度远远小于好意思国。即使加上不计入财政赤字的出奇国债、场所政府专项债和新增场所政府隐性债,中国的财政赤字率也不卓绝10%的水平。可见中国的财政政策较为保守,在宏不雅调控中力度非常有限。在现时本体增速低于潜在增速的阶段,应加大财政政策宏不雅调控的力度。

(张晓晶系中国社科院金融征询所长处/国度金融与发展实验室主任,刘磊系国度金融与发展实验室国度金钱欠债表征询中心通知长)

举报 著作作家

张晓晶

刘磊

关连阅读 一财首席调研:一季度GDP瞻望增5%,信心指数持续回升

一财首席调研:一季度GDP瞻望增5%,信心指数持续回升4月“第一财经首席经济学家书心指数”为50.86,聚拢两个月回升。经济学家以为经济复苏动能邃密,对第一季度GDP同比增速预测均值为5%。

04-07 22:52 央行货币政策委员会重磅会议:命令存眷永恒收益率变化

央行货币政策委员会重磅会议:命令存眷永恒收益率变化后期监管层或将通过拒绝资金空转、有用指令市集预期等方式,推动10年期国债收益率回来围绕政策利率的常态化波动。

04-04 09:21 本年积极财政政策实施难度加大

本年积极财政政策实施难度加大在全力鞭策财政政策提质增效的同期,也要增强国度发展诡计的计谋导向作用。

04-01 20:40 积极的财政政策、动员更多资源,政府若何“把钱花在刀刃上”?

积极的财政政策、动员更多资源,政府若何“把钱花在刀刃上”?体量更大的经济体需要愈加审慎的宏不雅经济政策。

03-25 17:36 央行副行长宣昌能:法定入款准备金率仍有下降空间

央行副行长宣昌能:法定入款准备金率仍有下降空间下阶段j9九游会官方,妥贴的货币政策将陆续活泼箝制、精确有用,合理把捏债券与信贷两个最大融资市集的关系,保持流动性合理充裕。

03-21 10:37 一财最热 点击关闭